今回はFXの税金の話です。

みなさんもご存知かもしれませんが、国内FXと海外FXで税金の算出方法が違うんですよ。

どっちが税額が少なくてすむんでしょうか?

確定申告をしていてちょっと気になったので調べてみました。

今回は話がややこしく、かつ長くなってしまったので急ぐ方はまとめからご覧ください。

あと、自分なりにしっかりと調べたつもりですが間違っていたらごめんなさい。

税率

まずは税率について。

国内FX

国内FXの税率は一律20.315%(所得税15%、住民税5%、復興特別税0.315%)です。

利益が多くても少なくても同じで簡単です。

海外FX

海外FXの場合は累進課税といって所得が多くなるほど税率も上がる仕組みです。

下の表は国税庁のサイトにある「所得税の速算表」です。

国税庁|No.2260 所得税の税率

”課税される所得金額”が増えるにしたがって”税率”も5%から45%まで上がっていきます。

さらに住民税が約10%と、上表で算出した所得税に2.1%の復興特別税がかかります。

税額

具体的な税額がどうなるかは専業トレーダーと兼業トレーダーに分けて考えます。

専業トレーダー

計算を簡単にするためFX以外の収入はないものとします。

また国内FXと海外FXのどちらか一方しかやっていないものとします。

国内FXの税額の求め方

国内FXの税額は「課税所得金額 × 20.315%」で計算できます。

※課税所得金額 = FXの利益 ー 必要経費 ー 所得控除

海外FXの税額の求め方

海外FXの税額は「所得税 + 住民税 + 復興特別所得税」で、それぞれ以下の数式で計算できます。

※所得税 = 課税所得金額 × 税率 ー 控除額(税率と控除額は速算表から)

※住民税 = 課税所得金額 × 10%(自治体によって多少の差はあるが、おおよそ10%)

※復興特別所得税 = 所得税 × 2.1%

※課税所得金額 = FXの利益 ー 必要経費 ー 所得控除

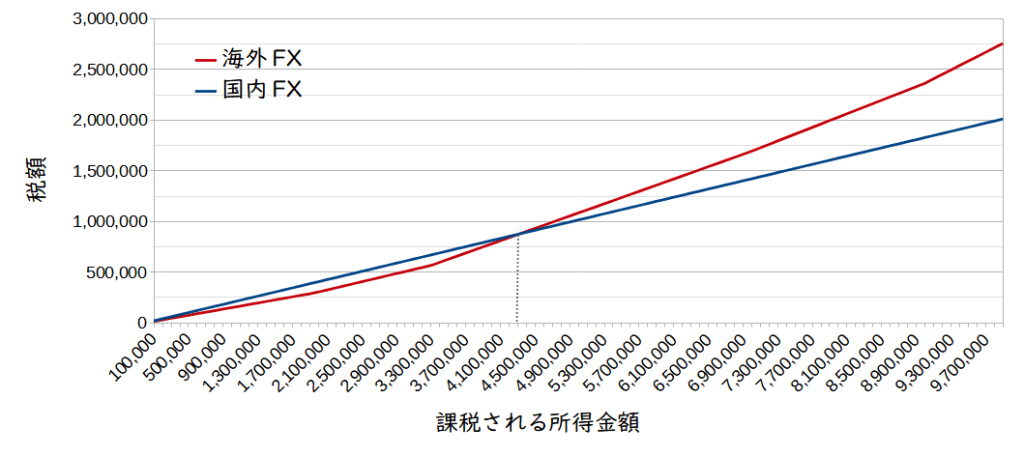

税額の比較

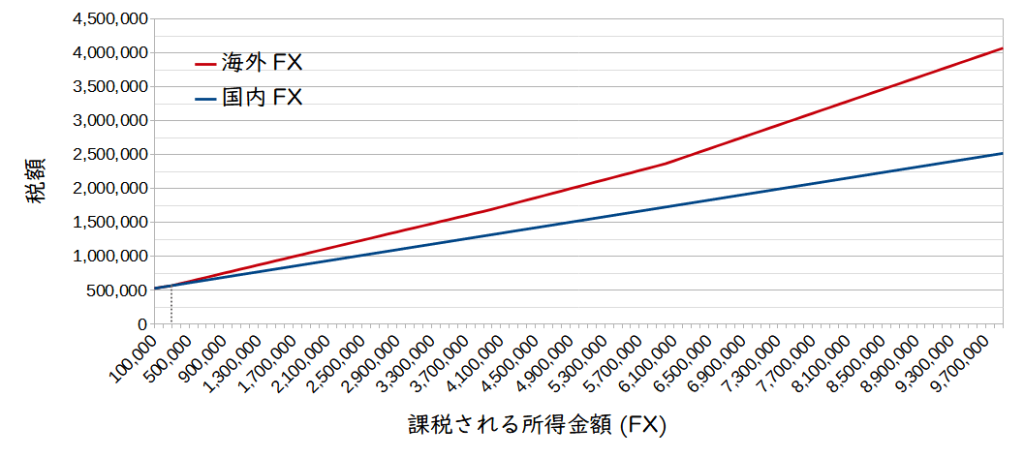

課税所得金額と税額の関係をグラフにしてみました。

課税所得金額が430万円ぐらいまでは海外FXのほうが税額が少なくなります。

200~330万円のあたりは10万円ほど違います。

税額が50万円前後での10万円なので結構な差だと思います。

課税所得金額が430万円をこえたあたりで逆転して国内FXのほうが少なくなります。

いったん逆転するとあとは差がどんどん広がっていって1,000万円あたりでは約75万円になります。

なお「必要経費」や「所得控除」に個人差がありますが、”課税所得金額が430万円”というのはFXの利益が550万円前後になるかと思います。

兼業トレーダー

計算を簡単にするため本業とFX以外の収入はないものとします。

また、国内FXと海外FXのどちらか一方しかやっていないものとします。

さらに本業の収入で所得控除額が控除しきれるものとします。

国内FXの税額の求め方

国内FXの税額は「本業の税額 + FXの税額」で計算できます。

本業の税額は「所得税 + 住民税 + 復興特別所得税」で、それぞれ以下の数式で計算できます。

※所得税 = 課税所得金額(本業) × 税率 ー 控除額(税率と控除額は速算表から)

※住民税 = 課税所得金額(本業) × 10%(自治体によって多少の差はあるが、おおよそ10%)

※復興特別所得税 = 所得税 × 2.1%

※課税所得金額(本業) = 本業の収入 ー 本業の必要経費 ー 所得控除

FXの税額は「課税所得金額(FX) × 20.315%」で計算できます。

※課税所得金額(FX) = FXの利益ーFXの必要経費

海外FXの税額の求め方

海外FXの税額は「所得税 + 住民税 + 復興特別所得税」で、それぞれ以下の数式で計算できます。

※所得税 = 課税所得金額(総合) × 税率 ー 控除額(税率と控除額は速算表から)

※住民税 = 課税所得金額(総合) × 10%(自治体によって多少の差はあるが、おおよそ10%)

※復興特別所得税 = 所得税 × 2.1%

※課税所得金額(総合) = 課税所得金額(本業) + 課税所得金額(FX)

※課税所得金額(本業) = 本業の収入 ー 本業の必要経費 ー 所得控除

※課税所得金額(FX) = FXの利益 ー FXの必要経費

税額の比較

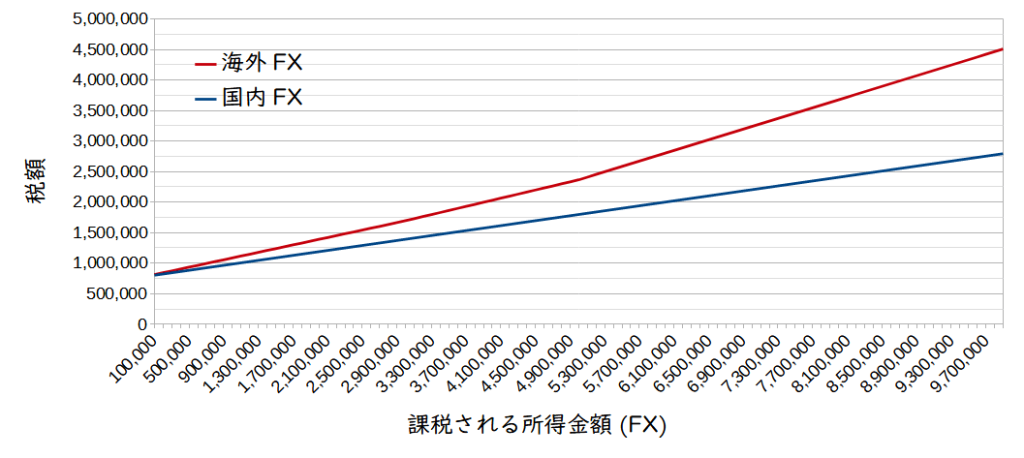

海外FXの税額は、その求め方からも分かるように本業の所得に影響を受けます。

そこで本業の所得によって税額がどう変わるのかを見ていきます。

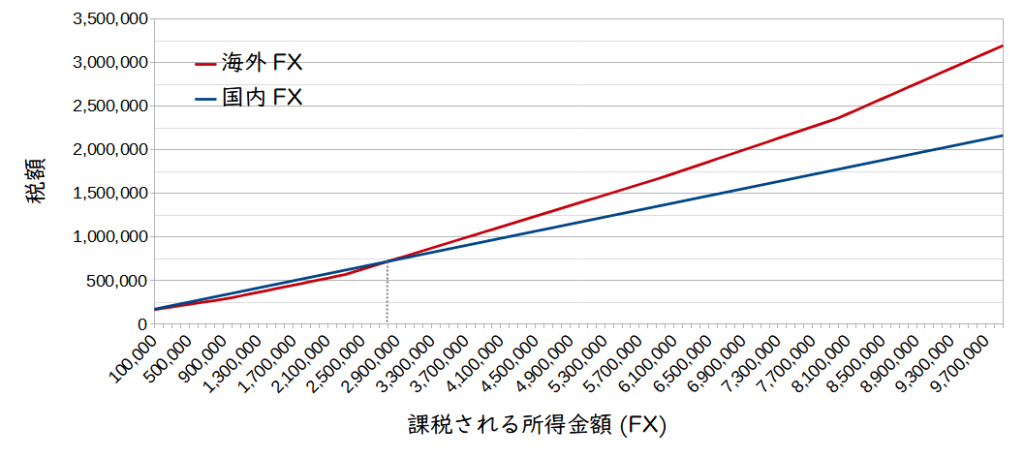

本業の課税所得金額が100万円の場合

FXの課税所得金額が約280万円以下なら海外FXの方が税金が少なくなります。

その差は最大5万円程度です。

税額が50万円前後での5万円なのでまあまあな差だと思います。

「本業の必要経費」や「所得控除」に個人差がありますが”課税所得金額(本業)が100万円”というのは、サラリーマンだと額面の年収が300万円前後、個人事業主だと事業所得が260万円前後になるかと思います。

本業の課税所得金額が200万円の場合

FXの課税所得金額が約130万円以下の場合は海外FXの方が税金が少なくなります。

ただ、その差は最大でも1,000円程度でほとんど同じです。

「本業の必要経費」や「所得控除」に個人差がありますが”課税所得金額(本業)が200万円”というのは、サラリーマンだと額面の年収が450万円前後、個人事業主だと事業所得が370万円前後になるかと思います。

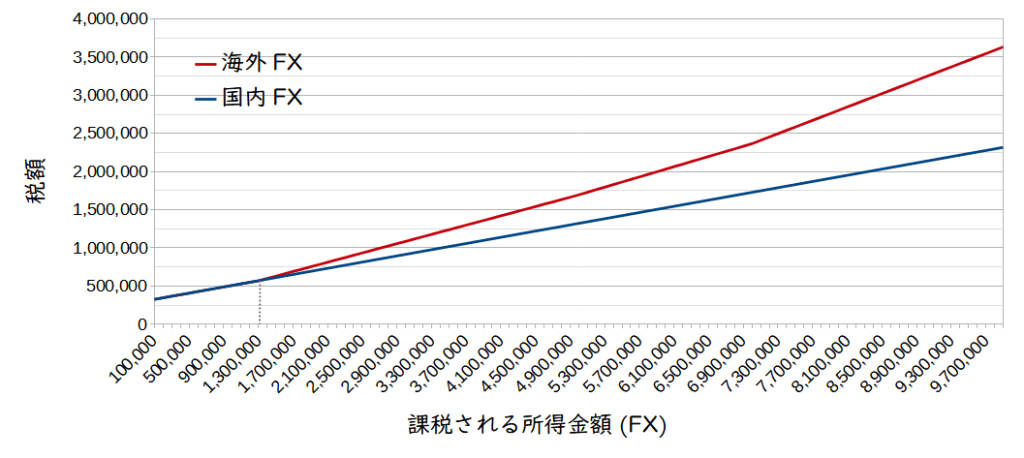

本業の課税所得金額が300万円の場合

FXの課税所得金額が約30万円以下の場合は海外FXの方が税金が安くなりました。

ただ、その差は最大でも300円程度でほとんど同じです。

「本業の必要経費」や「所得控除」に個人差がありますが”課税所得金額(本業)が300万円”というのは、サラリーマンだと額面の年収が600万円前後、個人事業主だと事業所得が480万円前後になるかと思います。

本業の課税所得金額が400万円の場合

とうとうFXの課税所得金額に関係なく国内FXの方が税金が少なくなりました。

控除額や経費に個人差がありますが”課税所得金額(本業)が400万円”というのは、サラリーマンだと額面の年収が750万円前後、個人事業主だと事業所得が600万円前後になるかと思います。

まとめ

利益がそこまで多くないのなら海外FXのほうが税額が少なくてすみます。

じゃあ、どれくらいの利益までなら海外FXのほうが少なくなるかというと、専業か兼業か、兼業の場合は本業の収入がどれくらいかで変わってきます。

- FXを専業でやる場合

利益がだいたい550万円ぐらいまで。差は最大10万円程度。 - FXを兼業でやる場合

- サラリーマン:額面の年収が300万円前後、個人事業主:事業所得が250万円前後

利益がだいたい280万円ぐらいまで。差は最大5万円程度。 - サラリーマン:額面の年収が450万円前後、個人事業主:事業所得が370万円前後

利益がだいたい130万円ぐらいまで。差は最大でも1000円程度。誤差の範囲。 - サラリーマン:額面の年収が600万円前後、個人事業主:事業所得が470万円前後

利益がだいたい30万円ぐらいまで。差は最大でも300円程度。誤差の範囲。

- サラリーマン:額面の年収が300万円前後、個人事業主:事業所得が250万円前後

どうやら兼業でやる場合、税金という面で海外FXを選ぶメリットはそんなにないのかな…というのが正直な感想です。

もうちょっと利益が多くても海外FXのほうが税額が低く抑えられるかと思ってました。

専業か兼業かにかかわらず利益が多くなればなるほど国内FXのほうが税額が少なくなるので、海外FXからはじめて、たくさん稼げるようになったら国内FXにするというのがいいのかもしれません。

ただ、これはあくまでも税金という面からの感想です。

ほかの観点については別の記事で検討したいと思います。