みなさんは”ナンピン”や”マーチンゲール”という手法をご存知でしょうか?

僕は「聞いたことあるけど危ないんでしょ?」という程度の知識しかないです。

というのも、僕が読んだ本の中では「いつか破産するからやめとけ」という感じだったので深く知ろうという気になりませんでした。

でも、無料EAを探しているときにも”ナンピン”や”マーチンゲール”という単語をよく見かけたので、「そんなに人気があるの?」とちょっと興味が出てきました。

そんなわけで今回はナンピンについて調べて、使えそうか検討してみることにしました。

長くなったのでマーチンゲールは別の記事 にしました。

どんな手法?

ポジションを持ったあとにレートが期待しないほうへ動いたとき、さらにポジション(建玉)を追加します。

たとえば USDJPY を 150円で 1ロット買ったあとにレートが 149円に下がってしまったとき、さらに 1ロット買い増します。

メリット

簡単にいうと損益分岐点が下がることです。

先ほどの例でいうと”150円”と”149円”の間の149.5円までレートが回復すれば収支がトントンになります。(”150円”で買ったポジションは -5,000円、”149円”で買ったポジションは +5,000円でプラマイゼロ)

もちろん”149.5円”より上がれば収支はプラスになります。

つまり、損益分岐点が”150円”から”149.5円”まで下がったということです。

デメリット

レートが期待しないほうへ継続して動き続けた(=逆方向へのトレンドが発生した)場合、大きな含み損に耐える必要があります。

また、ポジションを追加しつづけるための証拠金も用意しなければなりません。

できなければ”大きな含み損”が損失として確定してしまいます。

第1印象

できるだけ”負け”を少なくすることで相対的に資産を増やす手法という感じでしょうか。

悪くいうと、予想が間違っていたのにあがき続ける往生際の悪い手法ともいえると思います(笑)

あと、エントリーのタイミングは別の手法で見極める必要があります。

どういった手法と組み合わせるのがよいのかも検討しなければなりません。

また、”デメリット”の状態になるとほぼ破産なので可能な限り回避する必要があります。

資金が無限にあればいいんですが、たぶん無理なので、そのほかに思いつくものを列挙してみます。

- トレンドが発生しにくい銘柄を選ぶ

→ エントリー後に逆方向へのトレンドが発生すると困るから。 - トレンドが発生したらロスカットする

→ どこまでトレンドが伸びるかわからないから。 - 取引量(ロット数)を控えめにする

→ ダメージを軽減するため。 - ポジション数を制限する

→ ダメージを限定するため。 - バックテストで有効証拠金のドローダウンを確認する

→ 基本的に負けないので残高のドローダウンはあてにならないから。

試してみた

簡単なEAを作成して試してみました。

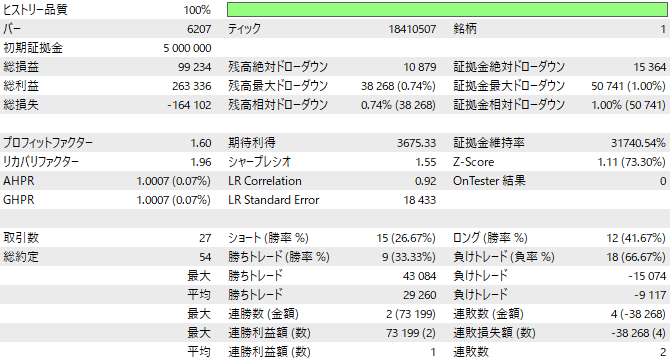

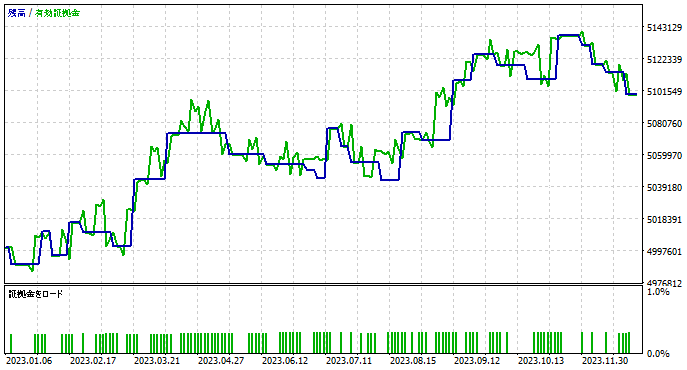

ナンピンなしの結果

まずはナンピンなしの素の状態の結果がこちらです。

ちなみにEAとバックテストの概要は以下のような感じです。

- ドンチャンチャネルを使用した逆張り

- 0.1ロット固定

- EURUSD、1時間足

- テスト期間は2023年の1年間

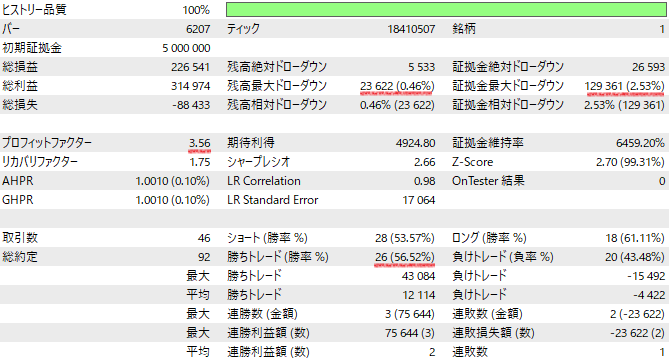

ナンピンありの結果

上記のEAに次のアルゴリズムを組み込みました。

- 設定したストップロスの60%を超えて逆行したらポジションを追加

(ストップロスが30pipsの場合、18pipsを超えて逆行したらポジション追加) - ポジションを追加した場合は損益分岐点に利確を設定(全ポジション)

- ポジション数は最大10個(=ナンピンは最大9回)

その結果がこちらです。

ナンピンの効果

- プロフィットファクターが大きく上がった(1.60 → 3.56)

- 総損失が大きく減った(-164,102円 → -88,433円)

- 勝率が上がった(33.33% → 56.52%)

- 残高最大ドローダウンが減った(38,268円 → 23,622円)

- 証拠金最大ドローダウンがめちゃくちゃ増えた(50,741円 → 129,361円)

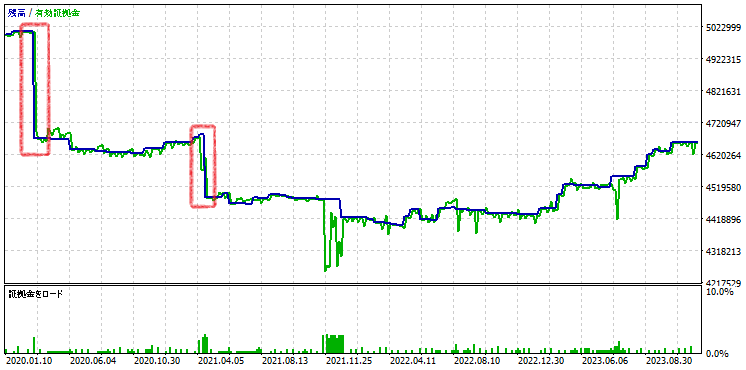

以上のことは、グラフの残高(青線)がほとんど凹みがなく右肩上がりなのと、有効証拠金(緑線)に大きな凹みがあることからもわかると思います。

感想

わりと簡単に成績をよくすることができました。

ただ、僕のように知見のない人間でも簡単に成績をよくできてしまう(よく見えるようにできてしまう)のでちょっと心配になりました。

今回のナンピンのアルゴリズムに特に根拠はありません。

根拠なく適当に作っても成績をよくできてしまいます。

アルゴリズムが優れているから成績がいいのか、たまたま成績がいいのか(=過剰最適化なのか)判断するのが難しいです。

あと、大きな含み損が損失に変わった時点で成績はガタ落ちになります。

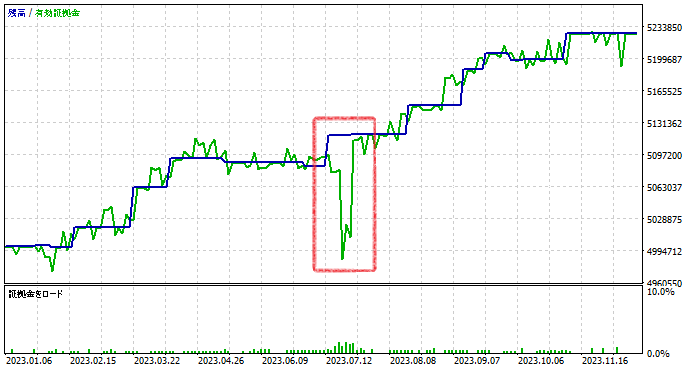

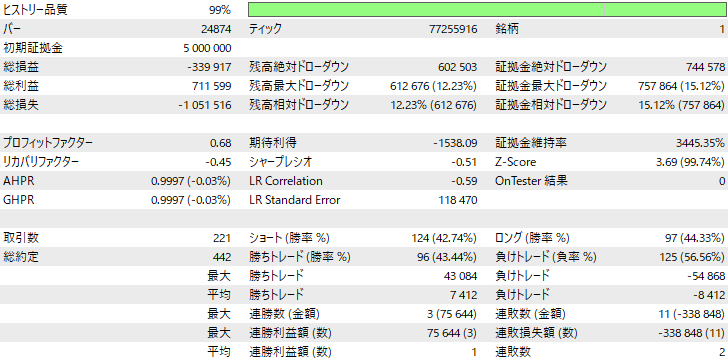

以下は同じEAを「2020~2023年の3年間」でテストした結果です。

たぶん、この期間でも成績をよくすることはできると思います。

ただ、いくらバックテスト期間を長くしても実際の運用で同様のことが起きないとは確信できません。

まあ、いずれにしてもあまり知見のない人が安易に手をだすのは危険かも…と思いました。

まとめ

- 勝率が上がる

- 損失額が減る

- 残高のドローダウン額が減る

- 有効証拠金のドローダウン額が増える

- 破産の不安がぬぐい切れない

- 過剰最適化になりやすそう

大きく成績が改善するのは、とても魅力的です。

ただし「うまくいけば」というのが頭につきます。

うまくいかないと最悪の場合、破産します。

どんなに長期間のバックテストやフォワードテストを実施しても破産の不安はぬぐい切れないと思います。

あと、ひとことで「ナンピン」とはいいますが、調べた限りでは具体的なアルゴリズムが決まっていません。(どれぐらい逆行したらポジションを追加するのか、利確はどうするのか etc…)

変数が多いので過剰最適化になる余地が大きいと思います。

結論としては、以下のような条件を満たさないと使いづらいかな…という感じです。

- アルゴリズムに論理的な根拠がある

(=過剰最適化ではないといえる根拠がある) - 破産リスクを受け入れる覚悟がある

- 破産リスクを大きく上回るリターンが期待できる

うーん、でもロマンは感じるんだよなぁ…

時間があれば研究してみたい気もする…